日本政策金融公庫を120%活用する付き合い方と攻略法

皆さんこんにちは。税理士の中川祐輔です。

毎週金曜日に、経営者なら知っておきたい「銀行融資」についての知識を解説しています。

中小企業の経営者様にとって、資金調達は常に頭を悩ませる重要な経営課題です。

特に、民間金融機関との交渉が難航した時、「もう打つ手はないのか」と途方に暮れてしまう方も少なくありません。

しかし、そこで諦めるのはまだ早いかもしれません。実は、民間金融機関とは全く異なる視点と目的を持つ、もう一つの強力な資金調達パイプが存在します。

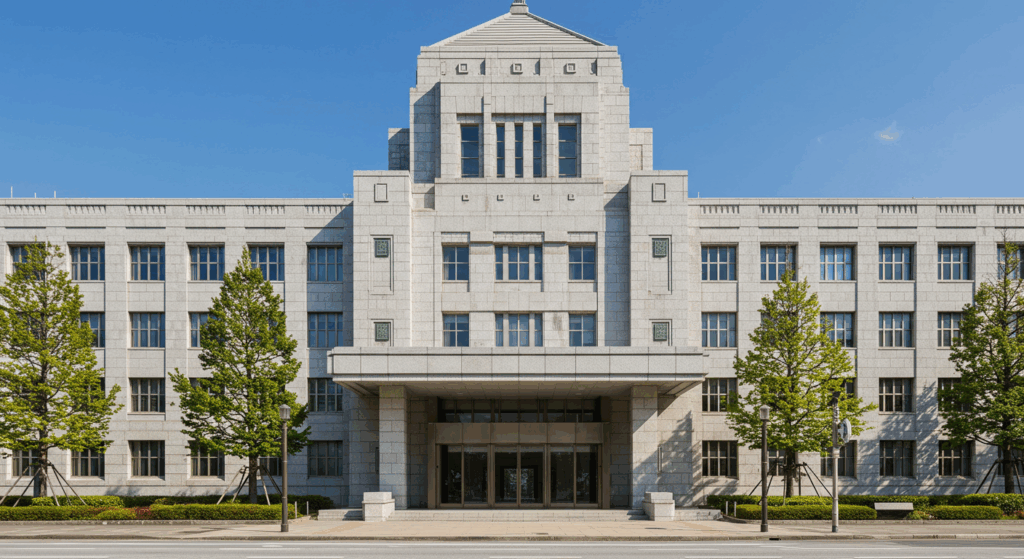

それが、100%政府出資の金融機関である「日本政策金融公庫(以下、公庫)」です。

本記事では、数多くの中小企業の資金調達をサポートしてきた税理士の視点から、公庫と上手に付き合い、事業の成長に繋げるための具体的なノウハウを徹底的に解説します。

そもそも日本政策金融公庫とは?民間銀行との決定的な違い

まず、基本中の基本として、公庫と民間の銀行がどう違うのかを正確に理解しておく必要があります。

この違いこそが、公庫を攻略する上での全ての土台となります。

- 日本政策金融公庫

100%政府が出資する政策金融機関。 - 民間金融機関(銀行、信用金庫など)

株主の利益のために、融資による利息で利益を追求する営利企業。

最大の違いは、その「目的」です。

民間金融機関が利益の最大化を第一に追求するのに対し、公庫は中小企業や小規模事業者、農林水産業者の育成や、国の政策に基づいた経済活動を金融面からサポートすることを最大の目的としています。

つまり、営利目的ではなく、日本の経済基盤を支えるという「公的な使命」を帯びているのです。

この目的の違いから、融資の審査基準や担当者の考え方、重視するポイントが民間とは大きく異なってきます。

だからこそ、私たちは公庫を「民間とは全く別の、もう一つの融資パイプ」、いわば「別腹」の資金調達先として捉え、戦略的に活用すべきなのです。

なぜ公庫は「民間NGでもOK」のケースを生むのか?

「民間銀行で断られた案件でも、公庫なら融資を受けられる可能性がある」という話は、決して珍しいことではありません。その背景には、公庫独自の審査視点があります。

民間金融機関は、企業の過去の実績や財務状況、担保の有無といった「定量的なデータ」を特に重視します。

返済能力をシビアに判断し、貸し倒れリスクを最小限に抑えようとするのは、営利企業として当然の姿勢です。

一方で公庫は、もちろん財務の健全性も確認しますが、それに加えて以下のような「政策的な視点」を強く持って審査に臨みます。

- 事業の新規性や成長性

今は赤字でも、将来性のあるビジネスモデルか? - 雇用の創出に繋がるか

事業を通じて、地域経済に貢献できるか? - 国の政策との合致

創業支援、事業承継、海外展開など、国が推進するテーマに沿っているか?

つまり、過去の実績が乏しい創業期の企業や、今は苦しくとも将来性のある事業計画を持つ企業に対して、民間よりも積極的にリスクを取って支援する傾向があるのです。

これが、「民間ではダメだったが、公庫では事業の将来性を評価してもらえた」という逆転劇を生む大きな要因です。

【特に注目】小規模事業者の強い味方「マル経融資」とは

公庫が提供する数多くの融資制度の中でも、特に小規模事業者(※)の経営者様にぜひ知っておいていただきたいのが「マル経融資(小規模事業者経営改善資金)」です。

(※従業員数が商業・サービス業で5人以下、製造業その他で20人以下の事業者)

この制度の最大の魅力は、なんといっても「無担保・無保証人」で融資を受けられる点にあります。

事業用の不動産を持たない、保証人になってくれる人がいない、といった経営者にとって、これほど心強い制度はありません。

実際に、多くの創業者がこのマル経融資を運転資金や設備資金として活用し、事業を軌道に乗せるきっかけを掴んでいます。

ただし、利用するには一つの重要な要件があります。それは、地域の商工会議所や商工会で、原則として6ヶ月以上の経営指導を受けることです。

日頃から商工会議所等と連携し、専門家のアドバイスを受けながら経営改善に取り組んでいる、という実績が推薦に繋がり、融資の道が開かれます。

無担保・無保証という破格の条件は、こうした日々の真摯な経営努力に対する、国からの信頼の証と言えるでしょう。

押さえておくべき!日本政策金融公庫と上手に付き合うための3つの鉄則

ここまで公庫の魅力をお伝えしてきましたが、手放しで誰でも簡単に融資を受けられるわけではありません。

むしろ、公的な機関だからこその独特な文化やルールが存在し、それを知らずに接すると、かえって心証を損ねてしまう可能性すらあります。

ここでは、私がクライアントに必ずお伝えしている、公庫と上手に付き合うための「3つの鉄則」をご紹介します。

鉄則1:追加融資は「まとめて」計画的に申し込む

民間金融機関の場合、「少し運転資金が足りなくなったので、つなぎで融資をお願いします」といったスポット的な依頼にも、比較的柔軟に対応してくれることがあります。

しかし、公庫はこの「小刻みな追加融資」を嫌う傾向が非常に強いです。

なぜなら、小刻みな資金要請は、「この経営者は事業計画が甘いのではないか」「行き当たりばったりの資金繰りをしているのではないか」というネガティブな印象を与えてしまうからです。

公庫に融資を申し込む際は、必ず事前に綿密な事業計画・資金計画を立ててください。

設備投資、運転資金、予備費など、今後必要となる資金を正確に見積もり、必要な金額を一度に「まとめて」申し込むのが基本です。

しっかりとした計画性を示すことが、担当者からの信頼を得る第一歩となります。

鉄則2:「延滞」には民間以上に厳しい姿勢で臨む

これは絶対に守らなければならない、最も重要なルールです。

公庫は、返済の遅れ(延滞)に対して、民間金融機関とは比較にならないほど厳しい姿勢をとります。

その理由は、融資の原資の一部が、国民から集められた税金で賄われているためです。

国民の大切な資産を預かっているという意識が非常に強く、規律やルール遵守を徹底しています。

万が一、一度でも延滞をしてしまうと、その記録はシステムに残り続け、将来的な追加融資はほぼ不可能になると考えてください。

「少しぐらい大丈夫だろう」という甘い考えは、公庫においては一切通用しません。

返済日には、何があっても口座の残高を確保しておく。この徹底した資金繰り管理が、公庫と長く良好な関係を築くための生命線です。

鉄則3:国の政策や景気動向を常に意識する

公庫が政府系の金融機関であるということは、その融資姿勢が国の政策や景気動向によって変化する可能性があることを意味します。これも民間にはない、公庫ならではの特徴です。

例えば、景気が後退している局面では、政府が緊急の経済対策として補正予算を組み、公庫を通じて「特別貸付」などの形で、通常よりも有利な条件の融資が出やすくなることがあります。新型コロナウイルス対策の融資などが記憶に新しいでしょう。

逆に、特に大きな経済政策が動いていない時期は、審査のハードルが通常通り、あるいはやや高めになることも考えられます。

自社の状況だけでなく、新聞やニュースで「政府がどのような経済対策を打ち出そうとしているか」「今は景気対策に積極的な時期か」といったマクロな視点を持つことも重要です。

この情報感度の高さが、最適なタイミングで融資を申し込むための鍵となります。

まとめ:日本政策金融公庫を戦略的な資金調達の柱へ

今回は、日本政策金融公庫との上手な付き合い方について解説しました。

- 公庫は利益追求ではなく、中小企業の育成を目的とする「政策金融機関」である

- 民間とは異なる「政策的な視点」で審査するため、別腹の融資パイプとなり得る

- 無担保・無保証の「マル経融資」は小規模事業者にとって非常に強力な選択肢である

- 付き合う上では「①まとめて申し込む」「②延滞は厳禁」「③国の政策を意識する」という3つの鉄則が重要

民間金融機関がメインの取引先であることに変わりはありませんが、それとは別に、公庫というもう一つの太いパイプを持っておくことは、企業の財務戦略において計り知れないほどの安定感をもたらします。

それぞれの金融機関の特性を深く理解し、自社の状況や目的に合わせて戦略的に使い分けることが、これからの時代を生き抜く中小企業に求められる「財務のインテリジェンス」です。

もし、ご自身の会社で公庫の活用を具体的に検討したい、あるいは事業計画の策定に不安があるという場合は、ぜひ一度、当事務所までご相談ください。

多くの経営者様をサポートしてきた経験を活かし、あなたの会社の状況に合わせた最適な資金調達戦略を、共に考え、ご提案いたします。